Opcje są instrumentami finansowymi oferującymi wiele interesujących możliwości. Przy stosunkowo niewielkim zainwestowanym kapitale i co ważne przy ograniczonym ryzyku, istnieje możliwość osiągnięcia (w teorii) nieograniczonych zysków. Co więcej, koncept opcji jest prosty do zrozumienia, co spróbujemy udowodnić poniżej.

Możemy rozróżnić dwa rodzaje opcji: opcję call i opcję put.

Kupienie opcji call daje właścicielowi prawo (lecz nie obowiązek) do zakupu 100 akcji danej firmy (lub innego aktywa) po z góry określonej cenie (strike price), dopóki opcja nie wygaśnie. Ceną opcji jest premium, czyli kwota, która należy zapłacić aby nabyć opcję.

Opcja put jest odwrotnością opcji call, a więc daje prawo sprzedania 100 akcji po z góry określonej cenie, od momentu zakupu, do czasu wygaśnięcia opcji.

Dziś skupimy się na opcji call.

Aby nieco rozjaśnić definicję, rozważmy poniższy przykład.

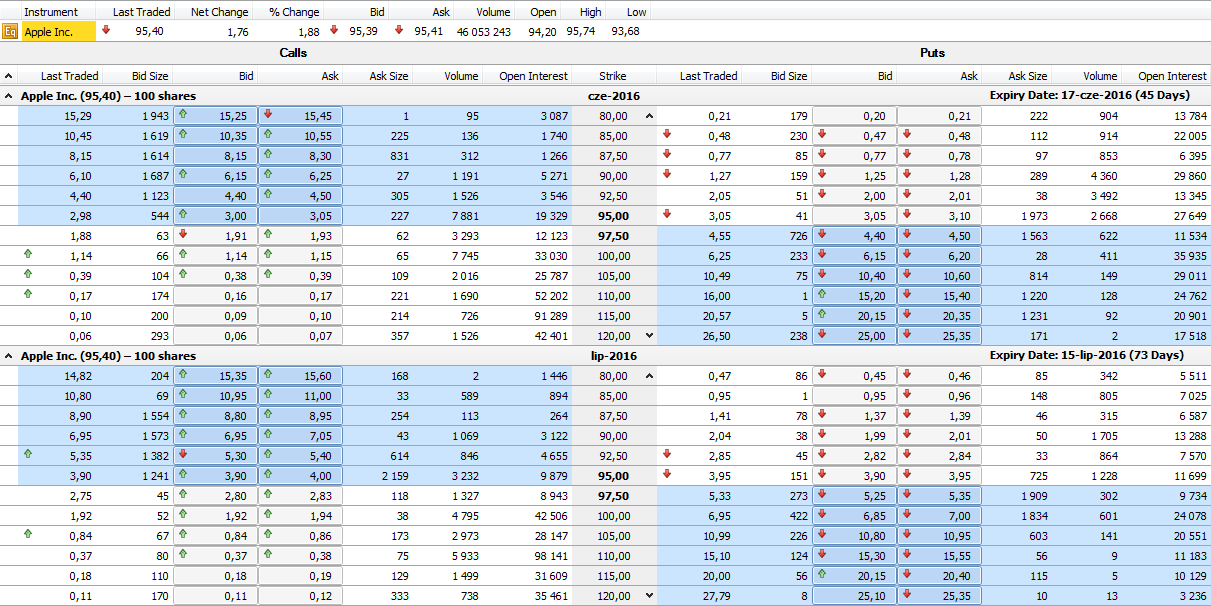

Pewien inwestor uważa, że Apple Inc. to świetna firma i jej akcje w ciągu 2 miesięcy wzrosną z $95zł do $110 lub więcej. Rozważa więc zakupienie akcji, lecz chciałby jednocześnie chronić swój kapitał, gdyby okazało się, że jego przewidywania się nie spełnią. Inwestor szuka więc rozwiązania, które da mu potencjał zysku, lecz nie na razi na zbyt duże straty w przypadku, gdy droga do $110 będzie biegła przez $80. Decyduje się więc na zakup opcji call na akcje Apple Inc. po kursie $97.5, która wygasa za 73 dni. Opcja ta daje mu prawo, lecz nie obowiązek zakupu 100 akcji Apple Inc. po cenie $97.5, przez okres od chwili obecnej do czasu wygaśnięcia opcji, a więc do za około 2.5 miesiąca.

Jak widać z tabeli powyżej, za możliwość nabycia akcji w ustalonej cenie (strike) należy zapłacić tzw. premium, które widnieje w kolumnie bid/ask. W tym przypadku chcemy szybko nabyć akcję, więc oferujemy wartość rynkową czyli ask, wynoszącą $2.83. Wartość premium podana jest za akcję, zatem prawo nabycia 100 akcji Apple Inc. po cenie $97.5 będzie kosztowało $283. Gdyby inwestor chciał nabyć akcje w konwencjonalny sposób, musiałby obecnie zapłacić $9540.

Zadowolony inwestor czeka teraz na rozwój sytuacji mając nadzieję, że inwestując 283 dolary będzie mógł zarobić ponad $1000, gdy jego przewidywania się spełnią.

Rozważmy teraz trzy sytuacje.

- Cena spada do 50 dolarów za akcję

- Cena rośnie do 100 dolarów za akcję

- Cena rośnie do 115 dolarów za akcję

Ad. 1

Akcje spadają do 50 dolarów, a więc inwestor nie jest zainteresowany zrealizowaniem opcji. Z biegiem czasu staje się zatem bezwartościowa, gdyż zapłacone premium maleje z dnia na dzień razem ze spadkiem cen akcji. Maksymalna poniesiona strata to jednak zaledwie zapłacone premium, a więc 283 dolary. W przypadku konwencjonalnego zakupu, byłoby to prawie $5000.

Ad. 2

Akcje rosną do 100 dolarów, zatem jest to nieco mniej niż wynosi cena akcji + zapłacone premium (97.5+2.83=100.33). Inwestor straciłby więc część pieniędzy, gdyż premium zmalałoby o kilkadziesiąt centów, a opcja musiałaby być zamknięta przed końcem, aby nie realiz

Ad. 3

Akcje rosną do 115 dolarów, a inwestor jest bardzo zadowolony ze swojej transakcji. Cena akcji jest o wiele większa niż strike price, zatem inwestor może zrealizować opcję i zakupić akcje warte 11500 dolarów za jedyne 9750. Istnieje też inna możliwość. Wraz ze wzrostem akcji, premium, czyli cena zakupu rośnie. Tuż przed wygaśnięciem opcji, lub też w innym dowolnym momencie, opcję można zamknąć inkasując różnicę w zapłaconym premium.

W powyższym przykładzie pojawia się kilka pojęć, które jeszcze raz wyjaśnimy poniżej, używając tego samego przykładu.

Zacznijmy od symbolu opcji.

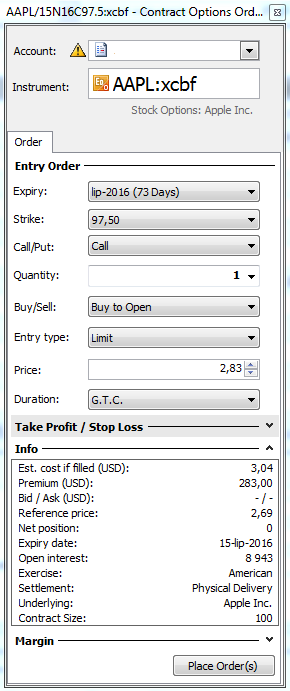

AAPL/15N16C97.5 oznacza:

AAPL – Apple Inc.

15N16 – data wygaśnięcia opcji – 15 lipica 2016 (każdy miesiąc ma przypisaną literę, w tym przypadku N odpowiada lipcowi)

C – opcja call

97.5 – strike price (cena za którą będziemy mogli nabyć akcje)

Wspomniane wartości widnieją również przy polach Expiry, Strike, Call/Put.

Cena za którą nabędziemy opcję, czyli premium znajduje się w polu oznaczonym jako Price.

Istotny jest również rodzaj rozliczenia. Amerykański oznacza, że w każdej chwili można zrealizować opcję, w odróżnieniu od europejskiego, gdzie możliwe jest to jedynie w momencie wygaśnięcia opcji.

Ilość akcji przypisana jednej opcji znajduje się w polu Contract Size i w tym przypadku wynosi 100 (co jest najbardziej popularną wartością).

Ostatnim interesującym pojęciem jest Open Interest, mówiący o ilości kontraktów zawartych przy danej cenie, o czym więcej można przeczytać w artykule o short squeeze rally.

Wiemy już co to jest opcja call i jak ją wykorzystać do zbudowania długiej pozycji.

Opcje można jednak nie tylko kupić, ale również sprzedać. Sprzedając opcję call inkasujemy premium, lecz w zamian narażamy się na ryzyko potencjalnie nieograniczonych strat. Używając ponownie przykładu z Apple Inc., lecz tym razem sprzedając opcję call za 280 dolarów, zobowiązujemy się do dostarczenia nabywcy 100 akcji w cenie $97.5, za 73 dni. Gdy cena akcji spadnie, opcja wygaśnie i stanie się bezwartościowa (nabywca nie będzie chciał zrealizować opcji przy niższej cenie akcji), a my będziemy mogli zachować 280 dolarów premium. Jednak w przypadku, gdy cena akcji wzrośnie, straty mogą być bardzo bolesne, gdyż potencjalne ryzyko nie ogranicza się już do premium, lecz jest teoretycznie nieograniczone (teoretycznie cena akcji może rosnąć w nieskończoność). Jest to zatem interesująca, lecz ryzykowna strategia, która wymaga dużego doświadczenia.

Opcje dają wiele możliwości. Można je zastosować w celu zwiększenia ekspozycji na dany instrument, ochrony już posiadanych akcji, czy też zbudowania strategii przynoszącej zysk nawet wtedy, gdy cena akcji nie ulega zmianie. Jest to bardzo ciekawy świat, który przedstawimy na łamach naszego serwisu.