Przed tygodniem opisaliśmy spread pionowy (vertical spread), który charakteryzuje się zarówno ograniczonym ryzykiem, jak i ograniczonym potencjałem zysku. Zasygnalizowaliśmy też, że taki spread można wykonać oboma rodzajami opcji. Dziś podamy dokładne omówienie spreadu byka tworzonego za pomocą opcji call (opcja kupna) i opcji put (opcja sprzedaży).

Spread pionowy

Spread pionowy polega na kupnie i sprzedaży opcji tego samego instrumentu, o tej samej dacie wygaśnięcia, lecz z różnymi cenami wykonania, w nadziei na zmianę ceny w pożądanym kierunku. Wybierając pionowy spread byka inwestor spodziewa się umiarkowanego wzrostu ceny instrumentu bazowego. W przypadku, gdy inwestor spodziewa się silnego wzrostu, lepszym rozwiązaniem byłoby po prostu zakupienie opcji call, gdyż ta strategia nie ogranicza potencjalnego zysku.

Pionowy spread byka stworzony za pomocą opcji kupna

Budując spread, należy najpierw kupić opcję call o odpowiedniej cenie wykonania (np. w okolicach aktualnej ceny instrumentu – ATM), a następnie sprzedać opcję call o tej samej dacie wygaśnięcia, lecz wyższej cenie wykonania (OTM). Zadaniem krótkiej odnogi spreadu jest ograniczenie kosztów całości (kupując opcję musimy zapłacić premium, a za sprzedanie opcji otrzymujemy premium). Z racji tego, że zakupiona opcja jest bliżej aktualnej ceny, a co za tym idzie jest droższa, spread pionowy jest również określany spreadem debetowym, gdyż najzwyczajniej kosztuje pieniądze (w przeciwieństwie do spredów kredytowych, za które otrzymujemy więcej premium niż musimy zapłacić).

Pionowy spread byka stworzony za pomocą opcji sprzedaży

Budując spread, należy najpierw kupić opcję put o odpowiedniej cenie wykonania, a następnie sprzedać opcję put o tej samej dacie wygaśnięcia, lecz wyższej cenie wykonania. Używając opcji sprzedaży do wykonania tego spreadu, otrzymujemy premium, które jest za razem maksymalnym potencjalnym zyskiem. Dzięki tej właściwości, spread pionowy jest również nazywany spreadem kredytowym, gdyż inwestor otrzymuje gotówkę, którą będzie mógł zachować w przypadku pozytywnego rozwoju sytuacji, lub oddać gdy cena instrumentu nie zmieni się w żądanym kierunku. Podobnie jak przy użyciu opcji call, jedna odnoga tej strategii ma za zadanie obniżyć koszty, a druga wygenerować zysk.

Przykład na podstawie opcji na akcje Amazon

Rozpatrzymy teraz przykład pionowego spreadu byka na przykładzie opcje na akcje Amazon. Tabela poniżej przedstawia ceny opcji tworzących strategię oraz maksymalne przewidywane zyski oraz potencjalne straty.

| Właściwości\Rodzaj Opcji | Call (opcja kupna) | Put (opcja sprzedaży) |

|---|---|---|

| Cena wykonania (strike price) i koszt opcji długiej [$] | strike price 837.5, koszt -803 | strike price 837.5, koszt -623 |

| Cena wykonania i koszt opcji krótkiej [$] | strike price 842.5, koszt +560 | strike price 837.5, koszt +868 |

| Koszt spreadu [$] | -243 | +245 |

| Maksymalny zysk [$] | +257 (przy cenie 842.5) | +245 (przy cenie 842.5) |

| Maksymalna strata [$] | -243 (przy cenie 837.5) | -255 (przy cenie 837.5) |

| Cena instrumentu potrzebna do "wyjścia na zero" [$] | 839.9 | 840 |

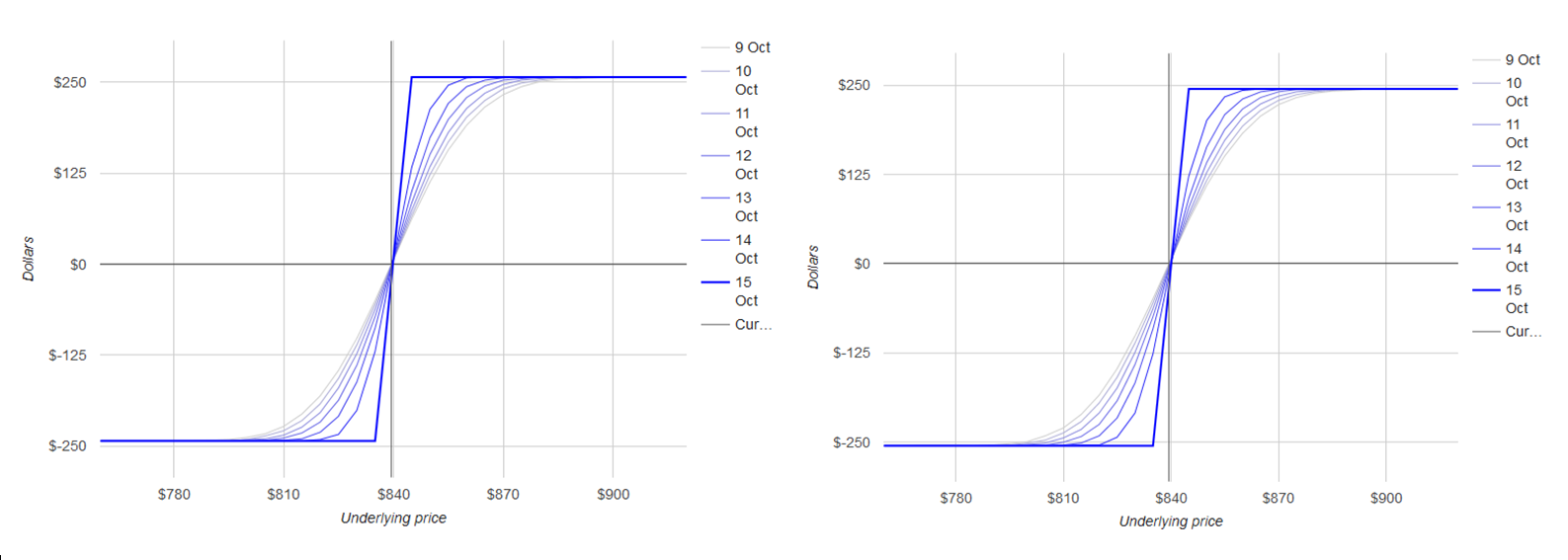

Wykres zysku do straty przedstawia się następująco:

Jak widać z tabeli i wykresu, wykonanie pionowego spreadu byka za pomocą opcji kupna i sprzedaży jest równoważne, a o drobnych rozbieżnościach decydują czynniki takie jak oczekiwania rynku i spodziewana zmienność. Główną różnicą jest to, ze budując tę strategię za pomocą opcji call, maksymalny koszt ponosimy na początku, a z biegiem czasu spread może wygenerować zysk. W przypadku użycia opcji put sytuacja jest odwrotna.

Podsumowanie

Spread pionowy jest przydatnym narzędziem, w którym inwestor może liczyć na znaczny, lecz ograniczony potencjał zysku, ponosząc jednak z góry znane ryzyko straty. Strategia ta polega na jednoczesnym zakupie i sprzedaży opcji tego samego instrumentu, o tej samej dacie wygaśnięcia, lecz różnych cenach wykonania. Można go wykonać zarówno za pomocą opcji call, jak i opcji put, a strategie te są w założeniu równoważne.

Po więcej informacji na temat opcji zapraszamy do warsztatu inwestora.