Opcje mają pewną bardzo interesującą właściwość: spadek wartości w czasie (przy wszystkich innych parametrach utrzymanych na tym samym poziomie). Cecha ta wydaje się być tylko i wyłącznie negatywna, lecz co za chwilę udowodniy, nie jest to prawdą.

O spadku wartości opcji w czasie wspomnieliśmy zarówno na przykładzie opcji call, jak i opcji put, mówiąc, że opcja wygaśnie bezwartościowa. Kiedy tak się stanie? Wówczas, gdy np. kupując opcję call na akcje KGHM przy strike price równej 60zł, cena akcji w momencie wygaśnięcia będzie wynosiła poniżej 60zł, zatem nie będzie nam się opłacało jej realizować

Żeby lepiej zrozumieć utratę wartości w czasie, należy zapoznać się z kilkoma podstawowymi właściwościami opcji, używanymi do wyceny. Dziś skupimy się na dwóch, mianowicie odległości strike price od ceny akcji oraz czasie pozostałym do daty realizacji.

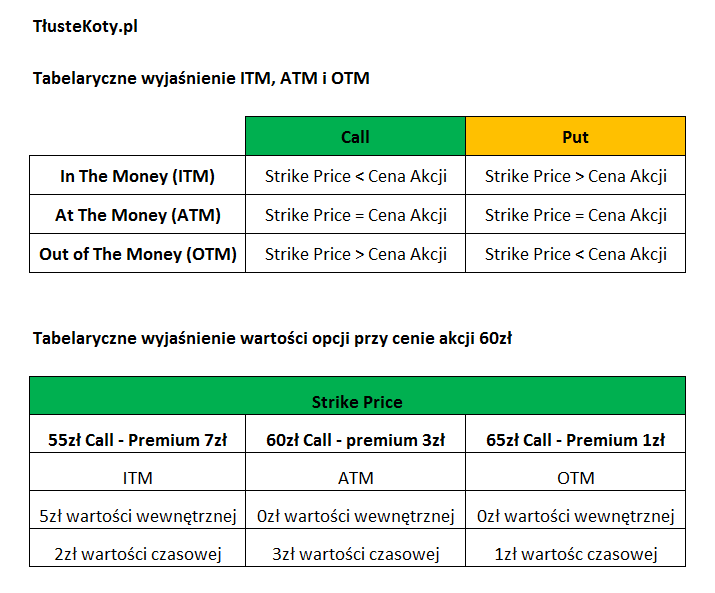

- Pierwszym parametrem definiującym cenę opcji jest odległość strike price od ceny akcji w dniu zakupu. W tym celu wprowadzimy 3 pojęcia, które wyjaśnimy na przykładzie opcji call:

- In the money (ITM) – strike price jest poniżej ceny akcji

- At the money (ATM) – strike price jest równa cenie akcji

- Out of the money (OTM) – strike price jest powyżej ceny akcji

Jeśli strike price znajduje się poniżej ceny akcji, opcja call ma tzw. wartość wewnętrzną (ang. intrinsic value). W przypadku wspomnianego KGHM, wartość wewnętrzną posiadałyby opcje ze strike price poniżej 60zł, czyli np. 55zł. Taka opcja kosztowałaby 5zł wartości wewnętrznej + pewną wartość uzależnioną od czasu.

2. Drugim parametrem jest właśnie odległość w czasie pomiędzy momentem zakupu opcji, a ostateczną datą realizacji. Przy wszystkich innych parametrach pozostających bez zmian, z każdym upływającym dniem opcja będzie traciła na wartości. Spadek będzie tym szybszy, im bliżej do daty wygaśnięcia, zatem ma charakter nieliniowy. Opcje z długim terminem ważności tracą wartość powoli. W ostatnim miesiącu spadek nabiera rozpędu osiągając maksimum w ostatnim dniu, gdzie cała pozostała wartość czasu zanika.

Rozpatrując nasz przykład, premium za opcję call na akcje KGHM, strike price 55zł i datą wygaśnięcia za 6 tygodni, mogłoby kosztować 5zł wartości wewnętrznej + 3zł warości czasu. Przy innych zmiennych pozostających na tym samym poziomie, z każdym uływającym dniem, opcja byłaby mniej warta, tracąc całe 3zł wartości czasowej po 6 tygodniach, zachowując jednak wartość wewnętrzną

W przypadku opcji ATM i OTM, gdzie strike price jest równa lub wyższa niż cena akcji, opcja posiadałaby tylko wartość czasową uzależnioną od daty wygaśnięcia. Zatem opcja call ze strike price równą 60zł, kosztująca np. 4zł, po 6 tygodniach byłaby bezwartościowa.

Podsumowanie opisanych parametrów przedstawia tabela poniżej:

Nabywając opcje na akcje, możemy mieć wgląd do pewnych parametrów. Aby dowiedzieć się, jak szybko opcja będzie traciła swoją wartość, należy przyjrzeć się wartości współczynnika theta, którego wielkość oznacza utratę wartości opcji po upływie jednego dnia. Theta jest więc miarą utraty wartości w czasie.

Jeśli nie mamy dostępu do szczegółowych danych dotyczącej opcji, wartość theta możemy oszacować dzieląc wartość czasu przez ilość dni pozostałych do wygaśnięcia. W przypadku opcji call ATM (60zł) i premum wartości 4zł, theta wyniesie: 4/(6*7)=(-)0.095, czyli nasza opcja będzie traciła niemal 10 groszy na wartości każdego dnia. Jak wiemy z poprzednich artykułów, wartość tę należy pomnożyć razy 100, gdyż opcje są zazwyczaj wystawiane na 100 akcji, zatem dzienna utrata w tym przypadku będzie wynosiła 9.5zł. W ten sposób po 42 dniach (6 tygodni) utracona zostanie cała wartość zależna od czasu.

Przy obliczeniach postawiliśmy znak minus, ponieważ negaywna theta oznacza utratę wartości. To spostrzeżenie prowadzi nas do zasygnalizowanego na początku pozytywnego wpływu utraty wartości w czasie na inwestycję. Na pierwszy rzut oka może wydawać się to nielogiczne, lecz opcje, poza nabywaniem można również sprzedawać, co prowadzi do odwrotności opisywanych wydarzeń oddziaływujących na pozycję inwestora. Sprzedając opcję call ATM, inkasujemy premium w wysokości 4zł na akcję (a więc 400zł), by po 6 tygodniach, gdy opcja wygaśnie na dobre zapisać je na swoim koncie, gdyż opcja w tym przypadku wygasa bezwartościowo, a my nie musimy nic oddawać.

Istnieje wiele strategii wykorzystujących właśnie sprzedawanie opcji, które bazują na inkasowaniu premium, licząc na utratę wartości w czasie. Sprzedawanie opcji oraz związane z tym ryzyko będą przedmiotem innego artykułu, lecz już w tym momencie należy podkreślić, że utrata wartości opcji w czasie może być wykorzystywana na korzyść inwestora.

Podsumowując, warto mieć na uwadze wartość współczynnika theta oraz pamiętać, że opcje są instrumentami tracącymi wartość z biegiem czasu, a ich wycena składa się w dużej mierze (choć nie tylko) z wartości wewnętrznej i wartości przypisanej do czasu. Inne zmienne również zostaną przez nas opisane.