Obecnie na rynku ropy naftowej obserwujemy bardzo dużą zmienność. Jest to spowodowane wieloma czynnikami, które opisywaliśmy we wcześniejszych publikacjach:

– Ropa poniżej 40$. Gdzie jest dno?

Niemniej jednak duża zmienność lub skrajne wartości ceny (bardzo wysoka lub bardzo niska) umożliwiają ciekawe inwestycje o różnym okresie „żywotności” i poziomie ryzyka.

Chcąc rozmnożyć nasze oszczędności inwestując w „czarne złoto” mamy do dyspozycji 3 główne drogi:

– akcje

– transakcje futures

– ETFy

Dziś zajmiemy się pierwszą możliwością, mianowicie inwestowaniem w akcje spółek wydobywczych. (Podstawowe informacje o ropie opisaliśmy we wprowadzeniu do tej serii)

Na akcje decydują się inwestorzy szukający ekspozycji na rynek ropy, lecz chcący uniknąć rolowania kontraktów i efektu contanga.

Kupując część kompanii wydobywczych uzyskujemy wyniki powiązane z cenami ropy otrzymując przy tym dywidendę, co jest oczywiście dodatkowym plusem. Dobrą wiadomością jest również to, że swoje wybory możemy dokonywać stopniując ryzyko. Jeśli chcemy z większym spokojem obserwować zmiany na rynku, wybieramy tzw. „Blue Chips”, które nawet w przypadku dużego kryzysu, praktycznie nie mają szans zbankrutować. Wahania cen ich akcji również nie będą tak drastyczne jak mniejszych spółek, lub tych pochodzących z bardziej niestabilnych krajów.

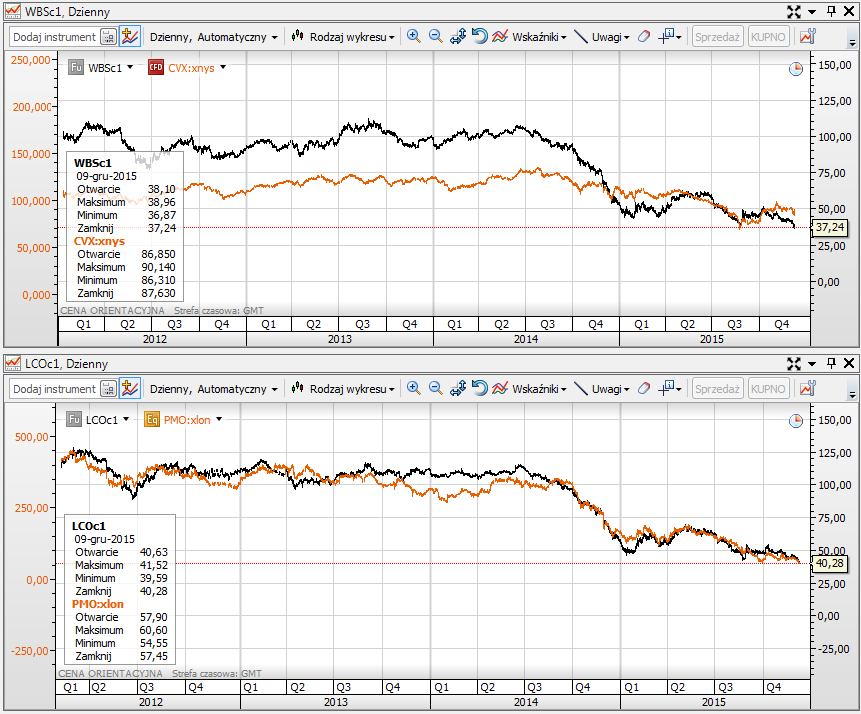

Możemy się zdecydować na mniejsze, lub szybko rozwijające się firmy, jeśli chcemy podnieść poziom adrenaliny i/lub uzyskać większe zyski. Jest to oczywiście obarczone większym ryzykiem. Dla przykładu, wykresy poniżej pokazują WTI/Chevron (u góry) i Brent/Premier Oil (na dole):

Widać wyraźnie, że mniejsza spółka jaką jest Premier Oil wykazuje dużo większą zmienność i dokładniej naśladuje wahania cen. Chevron przy ropie za ponad 100$ był notowany za około 120$, lecz gdy ropa spadła do 50$, ceny akcji wciąż wynosiły nieco ponad 100$. Natomiast akcje Premier Oil w tym samym czasie zostały mocno przecenione. Można się więc spodziewać, że gdy/jeśli cena wróci do poziomów z poprzedniego roku, akcje tej spółki również poszybują w górę. Jedynym problemem może być płynność finansowa, której Chevronowi nie zabraknie, ale już jego mniejszemu koledze może (tutaj wkracza analiza fundamentalna). Niemniej jednak przykład ten bardzo dobrze ilustruje pośrednią ekspozycję na rynek ropy, poprzez odpowiedni wybór spółek wydobywczych, dostosowanych do naszego poziomu ryzyka.

Przykłady Blue Chips:

– Chevron

– Exxon Mobil

– Royal Dutch Shell

– Statoil

– BP

– Total

Również bardzo duże, lecz narażone na większe ryzyko polityczne:

– Gazprom

– Rosneft

– Pemex

– Petrobras

Średni i mniejsi gracze:

– Premier Oil

– Anadarko

– Husky Energy

– Talisman Energy

– Woodside Petroleum

Istnieje naprawdę wiele firm zajmujących się wydobyciem ropy i gazu. Inteligentny inwestor na pewno znajdzie coś dla siebie, gdyż niewątpliwie wśród dziesiątek czy setek firm z branży wydobywczej, muszą znajdować się perełki.