Opcyjne strategie inwestycyjne mogą być zarówno bardzo proste, jak i dość skomplikowane. Naszym zadaniem jest przedstawić je wszystkie w zrozumiały sposób, by nawet początkujący opcyjni gracze byli w stanie je zastosować. Przed tygodniem rozszerzyliśmy opis spreadu pionowego, dokładnie opisując pionowy spread byka tworzony za pomocą opcji kupna lub opcji sprzedaży. Dziś dokończymy historię spreadu pionowego, rozpatrując strategię grania na spadki za pomocą spreadu niedźwiedzia.

Spread pionowy

Przypomnijmy, że spread pionowy polega na jednoczesnym kupnie i sprzedaży opcji tego samego instrumentu, o tej samej dacie wygaśnięcia, lecz z różnymi cenami wykonania (strike price), w nadziei na zmianę ceny w pożądanym kierunku.

Spread pionowy niedźwiedzia stworzony za pomocą opcji kupna (call)

Tworząc opisywaną strategię inwestor powinien zakupić opcję call oraz jednocześnie sprzedać inną opcję call tego samego instrumentu, o tej samej dacie wygaśnięcia, lecz niższej cenie wykonania (strike price). Sprzedawana opcja będzie droższa, ponieważ ze względu na swoją charakterystykę, opcje kupna są tym droższe, im niższa jest cena wykonania. Dzięki tej właściwości inwestor, otwierając tę pozycję (cały spread), otrzyma różnicę w premium pomiędzy opcjami.

Opcja sprzedawana ma zatem za zadanie wygenerować zysk, a opcja kupowana ograniczyć potencjał straty w przypadku, gdy cena instrumentu bazowego zmieni się w niepożądanym kierunku.

Spread pionowy niedźwiedzia stworzony za pomocą opcji sprzedaży (put)

Tworząc pionowy spread niedźwiedzia za pomocą opcji sprzedaży, inwestor powinien jednocześnie kupić opcję put oraz sprzedać inną opcję put tego samego instrumentu, o tej samej dacie wygaśnięcia, lecz o niższej cenie wykonania (strike price). Opcja sprzedaży (put) jest tym więcej warta, im jej cena wykonania jest wyższa, zatem otwarcie spreadu będzie inwestora kosztować różnicę w premium pomiędzy opcjami. Zadaniem kupowanej opcji jest osiągnięcie zysku przy wygaśnięciu, a sprzedawanej ograniczenie kosztów spreadu, co wiąże się również z ograniczeniem potencjalnych zysków.

Przykład na podstawie opcji na akcje firmy Tesla

Opisaną teorię zobrazujemy teraz przykładem pionowego spreadu niedźwiedzia na akcje Tesli, które obecnie kosztują ~196.5 dolara. Tabela poniżej przedstawia rozpatrywane opcje oraz ich niektóre właściwości.

| Właściwości\Rodzaj Opcji | Call (opcja kupna) | Put (opcja sprzedaży) |

|---|---|---|

| Cena wykonania (strike price) i koszt opcji długiej [$] | strike price 195, koszt -457 | strike price 195, koszt -335 |

| Cena wykonania i koszt opcji krótkiej [$] | strike price 190, koszt +793 | strike price 190, koszt +159 |

| Koszt spreadu [$] | +336 | -176 |

| Maksymalny zysk [$] | +336 (przy cenie 190 lub niższej) | +324 (przy cenie 190 lub niższej) |

| Maksymalna strata [$] | -164 (przy cenie 195 lub wyższej) | -176 (przy cenie 195 lub wyższej) |

| Cena instrumentu potrzebna do "wyjścia na zero" [$] | 193.4 | 193.2 |

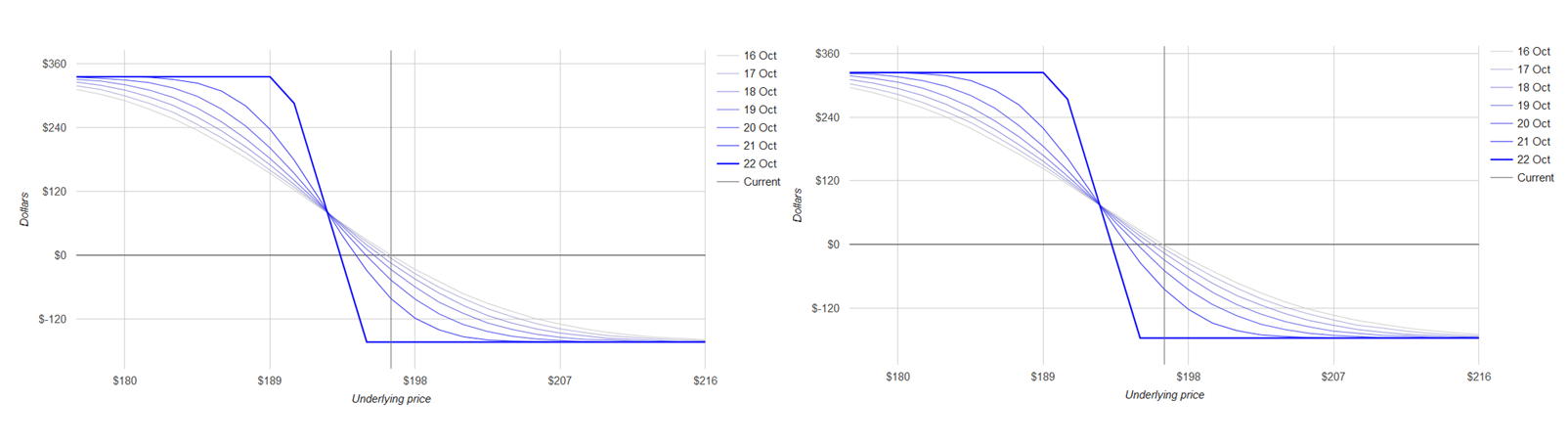

Wykres zysku do straty dla obu spreadów przedstawia się następująco.

Jak można wywnioskować z tabeli i wykresów, obie strategie są równoważne, a o niewielkich rozbieżnościach decydują drobne niuanse. Główną różnicą pomiędzy obiema strategiami jest moment generowania gotówki. Budując spread za pomocą opcji call otrzymujemy gotówkę, którą w zależności od rozwoju sytuacji będziemy mogli zachować lub też nie. W przypadku strategii stworzonej za pomocą opcji put, maksymalny koszt ponosimy na początku, a z czasem czekamy na wygenerowanie zysku.

Podsumowanie

Pionowy spread niedźwiedzia jest strategią o ograniczonym potencjale zysku, ale też ograniczonej możliwości poniesienia strat, który stosuje się zazwyczaj do krótkotrwałej spekulacji. Rozważając spread niedźwiedzia inwestor oczekuje, że cena akcji instrumentu bazowego spadnie. Używanie do tej strategii opcji kupna może wydawać się nieintuicyjne, lecz strategie opcyjne pozwalają wykorzystywać zarówno opcje kupna jak i sprzedaży do zrealizowania gry na spadki.